PRECEPTA vient de publier une étude approfondie, après plusieurs mois d'enquêtes, sous le titre : « L'immobilier de santé à l'horizon 2020 - Stratégies, opportunités et perspectives de développement »

Auteur de l'étude : Jean-Christophe Briant

Les principaux enseignements de cette analyse de 350 pages sont les suivants :

« C'est un marché plein de paradoxes. Pour la quatrième année consécutive, le volume d'investissement en immobilier de santé a dépassé en 2014 la barre des 500 millions d'euros à plus de 730 millions. Le niveau soutenu des investissements mais aussi l'émergence d'un marché secondaire et une pratique bien ancrée de l'externalisation des murs chez les grands groupes de cliniques et/ou de maisons de retraite témoignent de l'arrivée à maturité du marché.

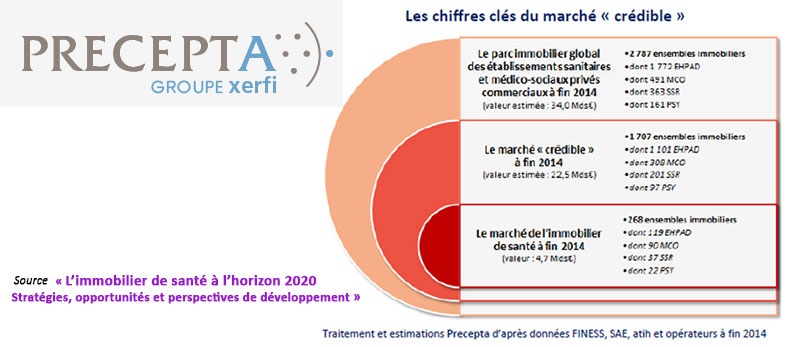

Et pourtant, le marché réel de l'immobilier de santé ne représentait fin 2014 (268 établissements et un patrimoine de près de 4,7 milliards d'euros) que 16% du marché « crédible » en nombre d'établissements et 20% en valeur, selon les calculs des experts de Precepta. Le marché « crédible », qui estime le marché potentiel de l'immobilier de santé, regroupe les candidats légitimes à l'externalisation immobilière. Il rassemble des opérateurs répondant aux exigences des investisseurs bailleurs et pour lesquels l'externalisation des murs répond ou pourrait répondre à des besoins. Au final, ce marché « crédible » se compose d'une cinquantaine de groupes pour un total de plus de 1 700 établissements sanitaires et médico-sociaux, dont plus de 1 100 EHPAD, selon Precepta.

Des actifs immobiliers convoités...

Ces actifs de qualité suscitent évidemment des convoitises.

Ils garantissent en effet des rendements élevés et stables sur le long terme. La spécificité des murs d'activité (dits « vivants » en raison des nombreuses extensions, constructions et restructurations) explique en grande partie le haut niveau des taux de rendement « prime » des actifs de santé (de 5,5% pour les EHPAD et jusqu'à 7,2% pour les cliniques MCO) comparé aux autres murs d'exploitation (4,3% pour les bureaux à Paris).

Ces actifs sont également un levier de diversification du portefeuille d'activités pour les nouveaux investisseurs ou les gestionnaires d'actifs.

Enfin, pour les exploitants comme Ramsay Santé/Générale de Santé, Médipôle Sud Santé/Médi-Partenaires, Vedici ou Korian, l'externalisation des murs permet de trouver d'autres sources de financement pour se développer. C'est aussi pour eux un moyen de se désendetter, de rationaliser son portefeuille d'actifs ou encore de se recentrer sur l'exploitation. D'ailleurs, nombre d'entre eux ont contribué depuis 2013 à la recomposition à l'œuvre dans les secteurs des cliniques et des EHPAD.

... par des investisseurs bailleurs exigeants...

Malgré les atouts de l'immobilier de santé et la rareté des opportunités d'investissement, les foncières, les institutionnels et les sociétés de gestion n'en demeurent pas moins sélectifs. Le caractère monovalent des usages, le caractère « vivant » des murs et l'obligation d'évaluer en permanence les performances d'exploitation de l'établissement preneur exigent de fait une forte expertise. Autrement dit, l'immobilier de santé est plus qu'un simple marché de diversification pour des investisseurs bailleurs généralistes. C'est la raison pour laquelle ils se montrent particulièrement sélectifs.

Les exploitants preneurs doivent ainsi satisfaire à quatre critères incontournables : la crédibilité de l'exploitation, la qualité de l'immobilier, le potentiel de valorisation et le prix d'acquisition. A propos de ce dernier critère, il s'agit de veiller à la compatibilité entre le prix de l'actif, le loyer et la structure du compte de résultat de l'exploitant. Le taux de couverture (loyers/EBITDAR ou excédent brut d'exploitation avant loyers) doit ainsi se situer entre 25% et 35% pour les cliniques entre 45% et 55% pour les EHPAD, le taux d'effort (loyers/EBITDAR) devant lui être compris entre 6% et 12% pour les cliniques et 10% à 20% pour les EHPAD.

Dans ces conditions, nouer des relations de type partenarial est indispensable. C'est encore plus vrai dans un contexte de rénovation des liens contractuels entre les bailleurs et les preneurs. L'entrée en vigueur de la loi Pinel met en effet un terme au bail « triple net », contrat jusqu'alors privilégié par les acteurs de l'immobilier de santé.

Pour plus d'information sur cette étude

Un espace pratique pour le directeur de maison de retraite sur Directeur-Ehpad.com : organisez votre veille, votre communication, identifiez les bons fournisseurs, consultez l'annuaire des ressources et sites utiles...