Yves Le Masne, Directeur Général, commente : «La forte croissance des résultats du 1er semestre 2011 illustre la solidité du modèle ORPEA et son caractère défensif dans le contexte économique et financier actuel. Cette excellente performance tant en termes d'activité que de rentabilité est le fruit :

ORPEA a démontré sa capacité à intégrer en un semestre près de 5 000 lits, tout en améliorant de 100 points de base sa marge d'EBITDAR, et en poursuivant parallèlement sa stratégie de développement.

Le Groupe, dont l'activité est peu sensible à l'environnement conjoncturel, est particulièrement confiant dans sa capacité à poursuivre sa dynamique de développement rentable. ORPEA confirme, avec sérénité, son objectif de chiffre d'affaires 2011 de 1 230 M€ (+27,6%) associé à une rentabilité solide. »

Marge d'EBITDAR en solide progression

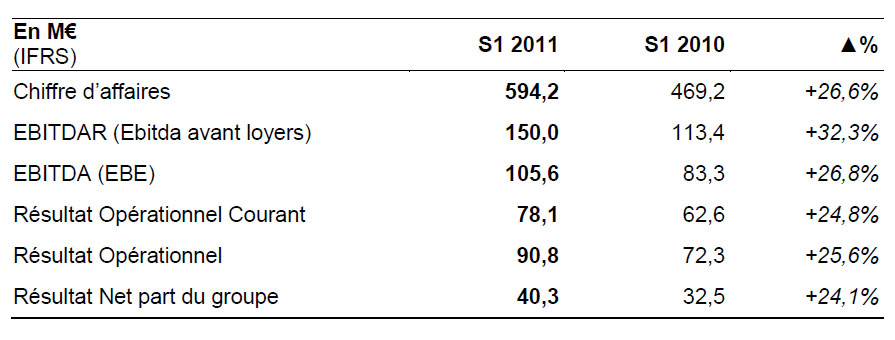

Le chiffre d'affaires du 1er semestre 2011 progresse de +26,6% à 594,2 M€, porté par une croissance organique solide (+8,5%), par la contribution de MEDITER (établissements Mediter et Mieux Vivre), ainsi que par la montée en puissance rapide des établissements ouverts ou restructurés ces derniers mois.

Dans un contexte marqué par l'acquisition d'un nombre important d'établissements, intégrant ceux de MEDITER, l'EBITDAR (EBITDA avant loyers) enregistre une forte hausse de +32,3% pour s'établir à 150,0 M€, soit 25,2% du chiffre d'affaires, contre 24,2% au 1er semestre 2010.

Le périmètre ORPEA (hors MEDITER) dégage sur le semestre une marge d'EBITDAR de 25,7%, contre 24,1% au 1er semestre 2010, soit une amélioration de 150 points de base.

La charge locative représente 44,4 M€, dont 8,8 M€ imputables à l'acquisition de MEDITER. A périmètre constant, l'évolution des loyers est contenue à +1,7%.

L'EBITDA s'élève à 105,6 M€, en croissance de +26,8%.

Le Résultat Opérationnel Courant est en hausse de +24,8% et représente 13,1% du chiffre d'affaires. Hors incidence de MEDITER, ce résultat opérationnel courant représente 14,2% du chiffre d'affaires. Cette performance démontre qu'ORPEA dispose d'un socle d'établissements à maturité lui permettant de

poursuivre sa politique de développement sans pénaliser la rentabilité opérationnelle.

Le résultat opérationnel (EBIT) est en croissance de +25,6% à 90,8 M€. ORPEA a enregistré d'autres produits et charges non récurrents, pour un montant net positif de 12,7 M€, notamment liés à des cessions d'actifs immobiliers. La marge opérationnelle ressort ainsi à 15,3% du chiffre d'affaires.

Le coût de l'endettement financier sur le semestre s'établit à 31,7 M€, en progression de +25,3%, dans un contexte de développement soutenu.

Le résultat net part du groupe sur le 1er semestre 2011 s'élève à 40,3 M€, en hausse de +24,1%.

Patrimoine immobilier de plus de 2 milliards d'euros

Durant les 6 premiers mois de l'exercice, ORPEA a poursuivi ses investissements immobiliers en renforçant son parc d'actifs de 110 M€ (acquisitions et achèvements de construction, nets des cessions réalisées sur la période).

Au 30 juin 2011, ORPEA détient 226 immeubles dont 82 partiellement. Ce patrimoine représente une surface construite de 745 000 m2 (sur plus d'un million de m2 de terrains), pour une valeur globale de 2 021 M€ 2, dont 511 M€ d'actifs en cours de construction et de fonciers.

Les immeubles détenus par le Groupe, sont neufs ou récents, modernes et majoritairement situés au coeur de grandes villes françaises. Ils constituent un patrimoine attractif pour de nombreux investisseurs particuliers et institutionnels (Scellier LMP / LMNP, Family Offices, institutionnels).

Le Groupe entend poursuivre sa stratégie immobilière visant à rester propriétaire de 50% de son immobilier, pour assurer une rentabilité opérationnelle soutenue à court, moyen et long terme et pour conforter une dimension patrimoniale unique.

Structure financière dimensionnée pour le développement

Au 30 juin 2011, les fonds propres part du groupe s'élèvent à 906 M€.

La dette financière nette s'établit à 1 723 M€ 2. Elle progresse de 9,7% sur le semestre, essentiellement sous l'effet d'acquisitions immobilières. Comme chaque année, la majorité des cessions immobilières interviendra sur le 2nd semestre.

La dette du groupe reste majoritairement immobilière (80%), amortissable et adossée à des actifs de grande qualité, peu volatils.

ORPEA n'a aucune échéance majeure de refinancement au cours des 4 prochaines années.

Les deux principaux ratios d'endettement du Groupe au 30 juin 2011 respectent largement les covenants bancaires et s'établissent à :

La dette est couverte aux trois quarts contre le risque de fluctuation des taux d'intérêt, et cette couverture est optimisée en permanence. Sur le 1er semestre 2011, le taux d'intérêt moyen de la dette ressort à environ 4,50% et il baissera progressivement et mécaniquement pour atteindre environ 3,80% à horizon 2015.

ORPEA dispose ainsi d'une structure financière particulièrement solide, bénéficiant d'un coût attractif, sans échéance majeure et adossée à des actifs immobiliers de grande qualité, facilement cessibles et bénéficiant d'un fort intérêt des investisseurs.

Perspectives

Alors que l'intégration opérationnelle des établissements MEDITER a été conduite durant le 1er semestre, ORPEA va désormais poursuivre le développement des synergies.

Le Groupe restera bien entendu attentif aux opportunités de développement en France et à l'international, tout en conservant ses critères d'acquisition très sélectifs.

Le déploiement du réservoir de croissance va s'accélérer avec l'ouverture de 1 500 nouveaux lits d'ici la fin du 1er trimestre 2012.

Grâce à un socle conséquent d'établissements rentables en vitesse de croisière et à un réservoir de croissance unique de plus de 9 000 lits en rénovation ou construction, ORPEA est particulièrement confiant dans la poursuite de la dynamique de croissance rentable enregistrée au 1er semestre. Ainsi, sur l'exercice

2011, le Groupe confirme son objectif de chiffre d'affaires de 1 230 M€, ainsi qu'une rentabilité soutenue et une structure financière flexible, adaptée à son développement.

Gouvernance

ORPEA a convoqué une assemblée générale pour le 17 octobre prochain en vue de renforcer son conseil d'administration avec la nomination de deux nouveaux membres :

Ces deux nouveaux membres apporteront leur savoir-faire et leur expérience au Conseil d'administration, qui sera alors composé de 7 membres, ainsi qu'aux autres comités (comité d'audit et comité des rémunérations).

Le Docteur Jean-Claude Marian, Président, conclut : « Ce premier semestre 2011 a été particulièrement dynamique pour le Groupe, qui a récolté les fruits de sa politique de développement, comme en témoigne la progression de la rentabilité. Grâce à l'expertise de l'ensemble des collaborateurs et à la structuration de

l'organisation mise en place en amont, l'intégration de MEDITER s'est déroulée plus rapidement que prévu.

Ces excellentes performances financières ont été réalisées dans un contexte d'amélioration continue de la qualité d'accueil et de prise en charge des résidents et patients, grâce à la mobilisation permanente des équipes d'ORPEA.

Enfin, l'entrée de FFP au capital d'ORPEA en juillet dernier démontre la confiance dans le modèle ORPEA d'un groupe familial prestigieux partageant les mêmes valeurs éthiques et patrimoniales.

Fort d'une gouvernance bien adaptée, d'une responsabilité environnementale historique dans ses constructions et d'un engagement éthique et social permanent, inhérent à son coeur de métier, ORPEA se positionne comme un acteur de l'investissement socialement responsable. »

(1) Les procédures d'examen limité sont en cours.

(2) Hors incidence des actifs destinés à la vente pour 141 M€

Les groupes de maison de retraite / Ehpad : Tour d'horizon de l'univers et de l'actualité des groupes de maisons de retraite en France.